大手総合商社の中でも際立って人気が高い伊藤忠商事の2022年3月期第1四半期決算が公式ホームページにて公開されました。

今回の記事ではその決算書の情報を元に個人的な見解を入れつつ、今後の見通しについてまとめています。

最後には伊藤忠商事をポートフォリオに組み込むのはありかも記載しているので、ぜひ最後まで御覧ください。

伊藤忠商事2022年3月期 第1四半期決算の数値

2022年3月期第1四半期の決算は非常に良い決算内容でした。

連結業績

(%表示は、対前年同四半期増減率)

(▲はマイナス)

| 2022年第1四半期 | 2021年第1四半期 | |

|---|---|---|

| 売上高 | 2兆9168億1800万円 (22.1%) | 2兆3882億2500万円 (▲12.4%) |

| 営業利益 | 1533億1000万円 (112.7%) | 720億8100万円 (▲29.6%) |

| 四半期純利益 | 2847億1500万円 (146.9%%) | 1153億1900万円 (▲29.6%) |

1株辺り純利益 (EPS)

(▲はマイナス)

| 1株辺り四半期純利益 | |

|---|---|

| 2022年3月期第1四半期 | 180.09円 |

| 2021年3月期第1四半期 | 70.29円 |

連結財政状態

| 総資産 | 純資産 | 自己資本比率 | |

|---|---|---|---|

| 2022年 第1四半期 | 11兆1817億100万円 | 4兆718億100万円 | 31.6% |

| 2021年3月期 | 11兆1784億3200万円 | 3兆8702億4000万円 | 29.7% |

連結業績予想

2021年4月1日〜2022年3月31日までの連結業績予想

| 通期 | |

|---|---|

| 当期純利益 | 5500億円 (37.0%) |

| EPS | 370.31円 |

直近に公表されている業績予想からの修正は無し

各数値で過去最高を叩き出す

伊藤忠商事の2022年3月期第1四半期は非常に良い決算内容で、当社株主帰属四半期純利益、基礎収益、実質営業キャッシュフローはすべて過去最高となりました。

また通期見通しの5500億円の純利益目標に対して、第1四半期で既に2675億円を出しており、進捗率としては驚異の48.6%という状態です。

今回の純利益には後に少し触れる、一過性の利益分が875億含まれているので同じペースで進捗して行くのは難しそうですが、第3四半期決算のタイミングで純利益目標を達成する可能性は少なからずあると思います。

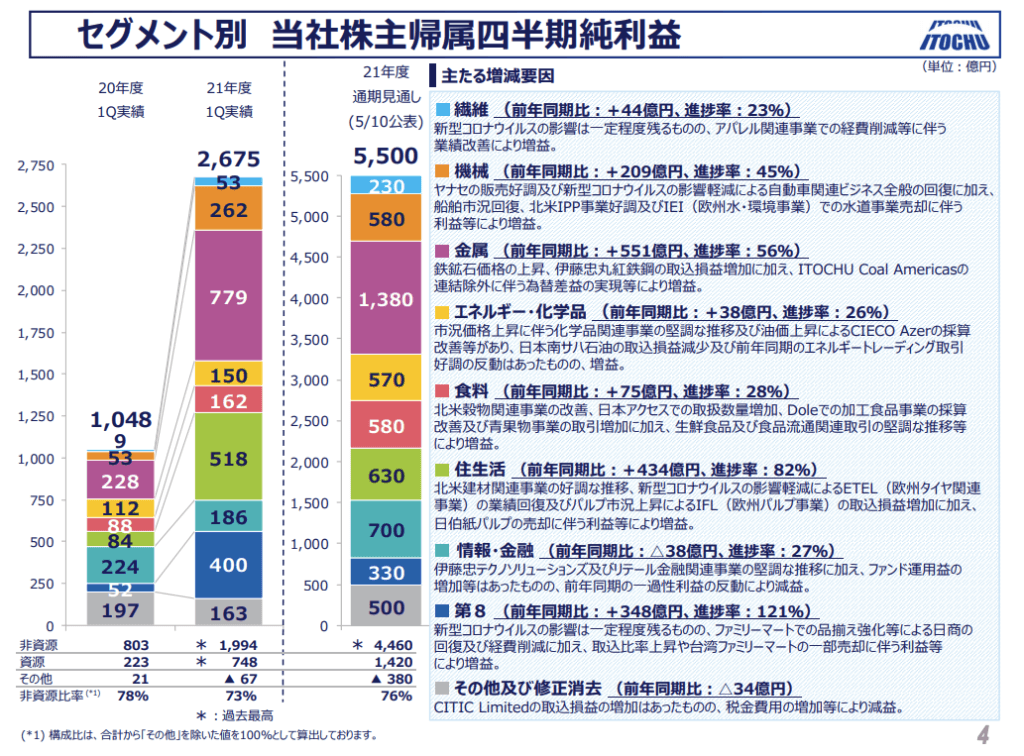

セグメント別収益

伊藤忠商事の公式サイトにて公開されている2021年度第1四半期 決算概要のp.4ではセグメント別の収益がグラフで見ることができます。

左から20年度1Q実績、21年度1Q実績、21年度通期見通しの順で並んでいるこの棒グラフですが、まずひと目で前年同期比から大幅に利益を出している事がわかると思います。

更に21年度1Q実績と21年度通期見通しを比べてみると進捗率が50%を既に超えているものも既にあり、第8と記載されているファミリーマートをメインとするセグメントは既に達成率が121%となっています。

ただしこれは台湾ファミリーマートの一部売却に伴う利益も含まれているので2Q以降も継続してこのペースで利益を出せる可能性は低いという点を留意しておきましょう。

また他にも進捗率が良い金属と住生活のセグメントに関しても、ITOCHU Coal Americasの連結除外に伴う為替差益の実現が220億円、日伯紙パルプの売却に伴う利益320億円が含まれているため、どちらも一過性の利益が含まれている状態となります。

一方、繊維セグメントは前年同期比で見ると伸びていますが進捗率としては23%なので、通期見通しを達成できるか微妙なところではあります。

ただまだ1Qで残りの期間で達成できる可能性は十分にあり、仮に達成できなかったとしても他のセグメントがカバーして通期見通しの純利益目標である5,500億円は達成できそうな状態です。

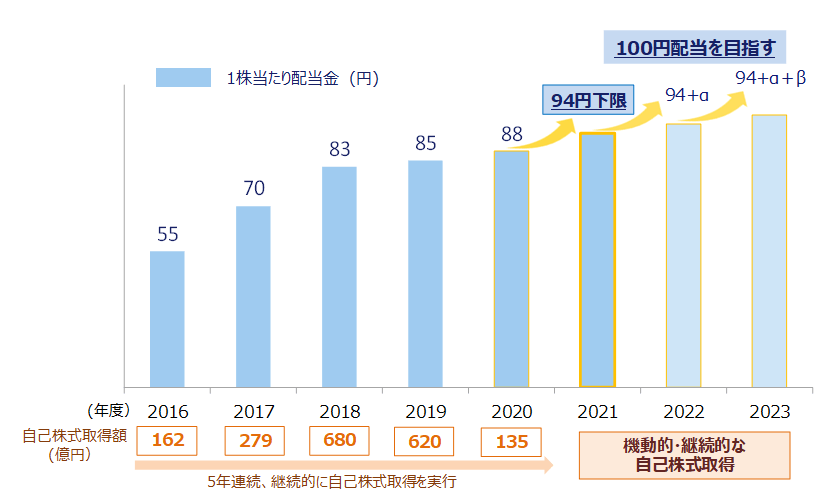

株主還元・配当政策

伊藤忠商事の公式サイトでは株主還元方針が記載されており、その中には配当の目標金額なども記載がされています。

伊藤忠商事は2016年から5年連続で自己株式取得を実行し、更に配当金も増配という形で株主に還元を行ってきました。

2022年3月期の配当金予想としては94円となり、2022年と2023年は更に増配を予定して年間で100円配当を目指すとされています。

今後の伊藤忠商事の株価は上がるのか

一過性の損益が含まれているとは言え、とても良い決算をだした伊藤忠商事ですが、今後の株価は上がっていくのが気になると思います。

先に結論を書いておくとファンダメンタル的には良く、テクニカル的には下落トレンドのサインという状態なので、短期で買うには少しリスクが高いですが、1年以上の長期目線で見るとこれから上がる可能性は十分にあると言えます。

ファンダメンタル分析

PER・PBRを分析

PERの目安は15倍、PBRとの目安は1倍が基準と言われている中、伊藤忠商事の予想PERは8.74倍、PBRは1.36倍となっており日本の平均で見ると割安感が出ている数値となっています。

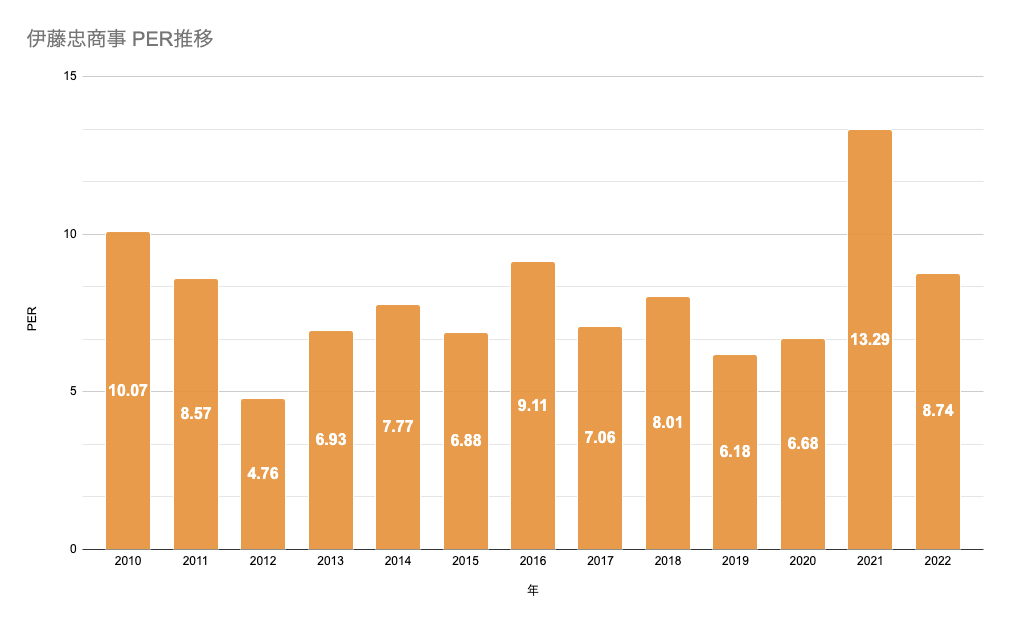

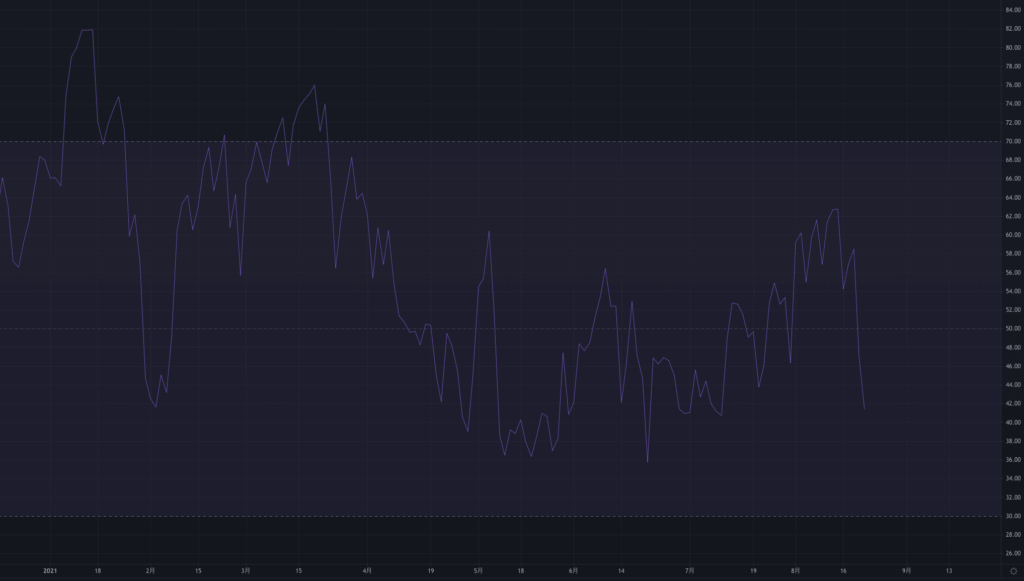

このPERの値を少し深堀りするために2010年から2022年度の予想値までをグラフにすると下記のようになります。

日本の平均が15倍とされている中、伊藤忠商事のPERは過去12年で15倍に達した事は一度もありません。

しかし上記のグラフの各数値を元に割り出した平均値としては8.00倍となるので、今回の予想値である8.74倍は伊藤忠の過去平均と比べると上昇傾向にあると言えます。

ROE・ROAを分析

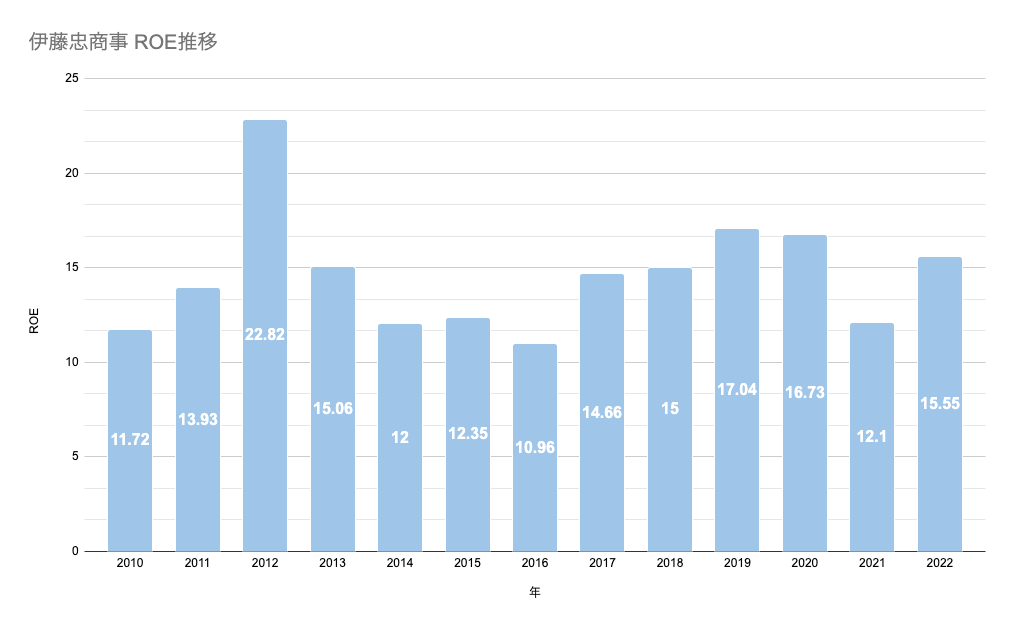

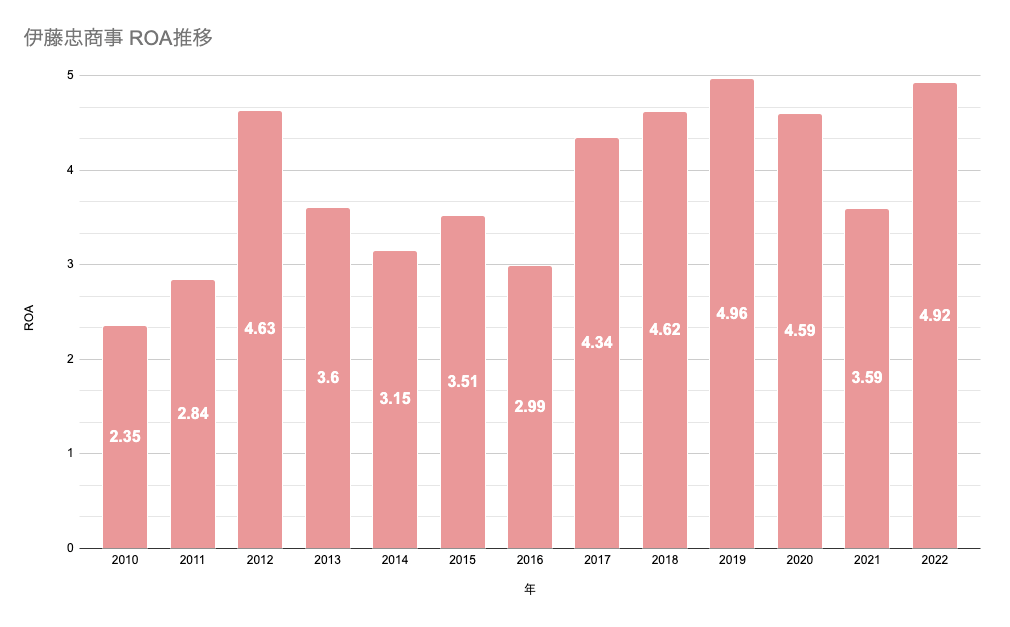

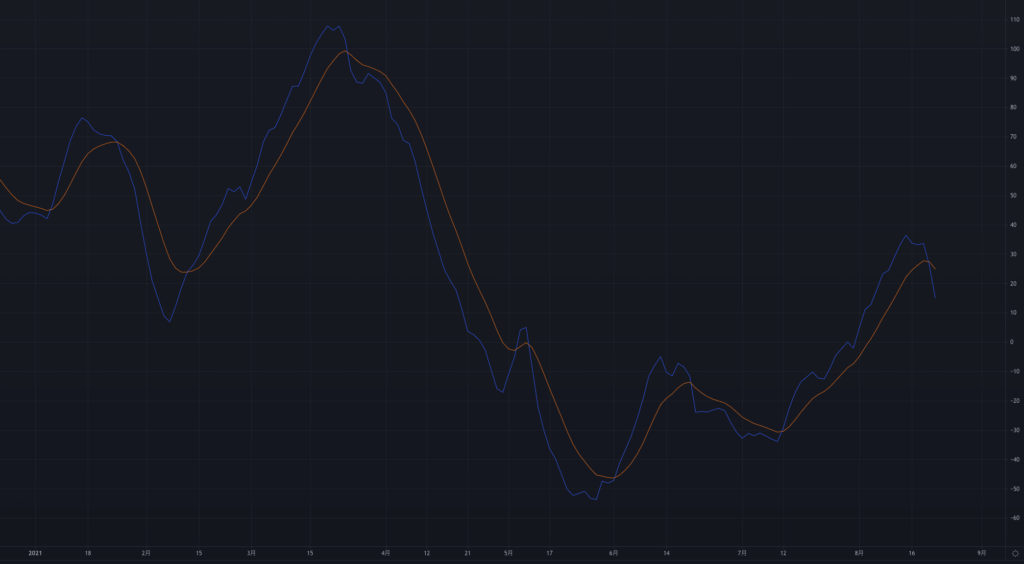

次にROE(自己資本利益率)とROA(総資産利益率)を見ていきます。

それぞれ基準値が10%と5%と言われている中、伊藤忠商事の2022年度のROEは15.55%、ROAは4.92%を予定しています。

過去分を含めたROEとROAをグラフにすると下記の様になります。

ROEに関してはコロナで落ち込んだ2021年に比べて2022年は回復傾向にあります。

そしてROAは2019年に付けた過去最高の4.96%に次ぐ過去2番目の高い数値となる見込みです。

ROAは基準値の5%を若干下回っていますが、それでも決して悪い数値ではなく、ROAは基準値を50%以上も上回るので総合的に見ると良い数値と言えそうです。

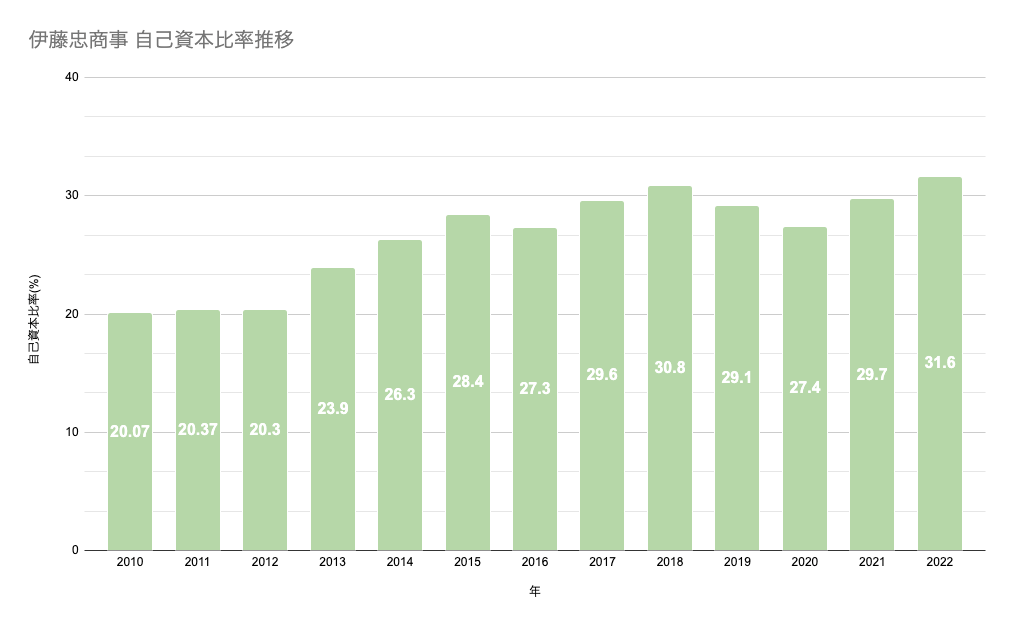

自己資本比率を分析

今回の自己資本比率は31.6%を予定しており、目安とされる40%よりも少ない数値となっています。

しかし過去の伊藤忠商事の自己資本比率と比べると過去最高値となっているので、この数値を危惧する必要はなさそうです。

テクニカル分析

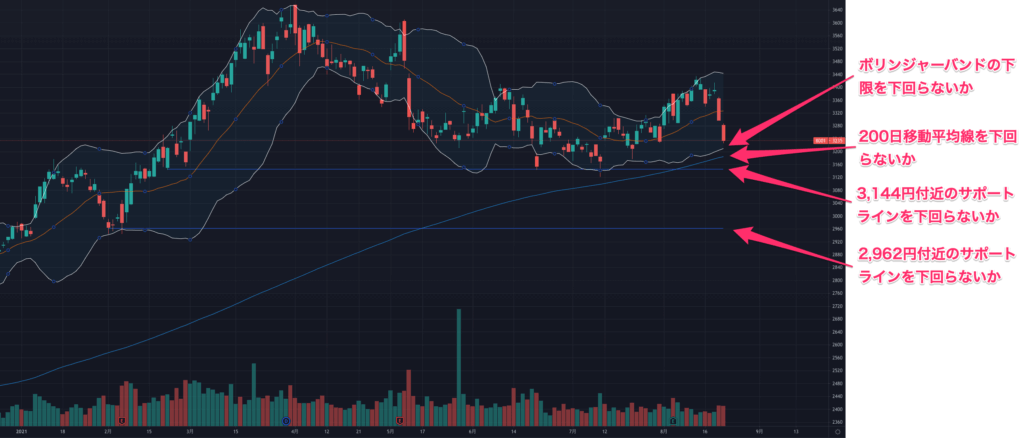

2021年8月22日現在の株価は3,235円で前日の終値から-1.88%下がりました。

決算が公開された8月4日から8月11日までは株価を伸ばしましたが、12日以降から徐々に下がり、8月19日と20日は大きく下げるという形となりました。

3,181円付近に200日移動平均線がラインを引いているので、200日移動平均線を下回らないかを注視しておく必要がありそうです。

続いてRSIですが下記は2021年1月〜2021年8月現在までのRSIのグラフになります。

8月18日時点では50を超える上昇トレンドとなっておりましたが、19日には47まで下げ、20日には41.40まで下げて下落トレンドのサインとなりました。

また2021年に入ってからは35付近まで下落すると、そこから反発する傾向にあるのでもし仮にこのまま下がって行った場合は、35付近で反発するかを見ておくのが良さそうです。

そして更にMACDも8月19日から急落し20日からは下落トレンドのサインとなっております。

現状の下落トレンドの中で注目するべき指標を下記のチャートにまとめました。

ボリンジャーバンドは株価が大体このバンド枠内を推移するという物を表す指標で、上記のグラフでは白線で描画しています。

今回利用している設定値としては期間が20日、標準偏差値は±2σで、白線の枠内に収まる確率は95.44%です。

つまり余程のことが無い限りは、大抵この白線の枠内を推移すると予想でき、2021-08-22時点の下限値は3,210円となっています。

続いて移動平均線ですが200日移動平均線は現在3,181円付近を推移しており、伊藤忠商事が最後にこの200日移動平均線を下回ったのはちょうど1年前の2020年8月です。

現状もこの移動平均線に支えられている様なチャートーパターンをしているので、下回らないかは注視しておきたいところです。

そして最後にその他サポートラインについてですが、3,144円と2,962円付近に存在しているので、もし仮に移動平均線を下にブレイクしてしまった時は、この2つの価格を基準に見ておくと良さそうです。

ポートフォリオに入れるのはありか

最後に今の伊藤忠商事をポートフォリオに入れるのはありかについてですが、長期目線での購入は十分にありというのが結論となります。

伊藤忠商事は2022年3月期の決算予想も現状は難なく達成できる数値となっており、上振れする可能性もあると思います。

また前の項目でも少し記載した様に日本の商社株は海外の投資家から見ても割安とされているため、今後東証一部がプライムに切り替わったタイミングで海外からの投資家からより注目を浴びる事にもなりそうです。

そして伊藤忠商事の配当金利回りは現在2.91%となっており、高配当株銘柄とは言えない状態ですが、株主還元の方針的にはこれからも積極的に増配をしてくれる期待も見込めます。

以上の理由から長期投資ポートフォリオの銘柄としてコツコツ投資をしていくのはありだと思います。

一方短期投資ではテクニカル分析のところでも記載したように現在は下落トレンドのサインがあるので積極的な投資は少々リスクが高いと考えています。

今回の記事は以上となりますが、少しでも記事が良いなと思ったら下記のボタンをポチッとして応援お願いします✨

楽天証券

楽天証券

Coincheck

Coincheck

SBI証券

SBI証券