投資を始めるお金がないし投資は危険で怖いもの。

このように考えられている日本人がとても多いですが、投資は少額投資からでも始めることができ、適切な方法で始めることでリスクも最小限に抑えることが出来ます。

また今の日本では貯金だけでお金を貯めるのはかなり難しい状況なので、老後資金を投資で貯めるのはこれから一般的な方法となっていくでしょう。

そこで今回の投稿では給料のお金だけで貯金をして資産を増やしていくのが難しいのか理由を解説し、そのあとにリスクを最小限にして始められる少額投資について解説をしていきます。

今回の記事を読み今後どのようにして資産を守っていくのか、増やしていくのかの参考にして頂ければと思います。

給料を貯金するだけでお金を増やすのは厳しい

みなさんもご存知の通り、いまの日本では正社員として働いて給料を得るだけではなかなかお金が溜まっていきません。

日本のサラリーマンの年収の中央値

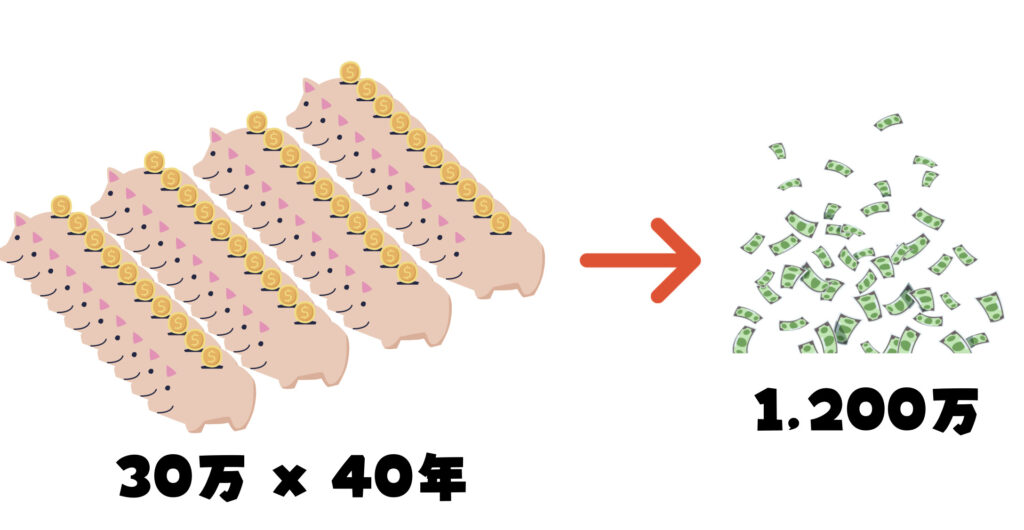

日本のサラリーマンの年収の中央値は420万前後と言われており、税金などを諸々差し引いた残りの手取り額としては約330万になります。

この手取り額で毎月の生活費が25万円だった場合、残りをすべてを貯金したとしても年間で貯金出来るのは30万円です。

仮にこの貯金を40年間頑張ってコツコツと貯めたとしても、1,200万円の貯金にしかなりません。

これでは老後2,000万円問題を解決することすら出来ない状態となります。

また年収420万円の人で生活費が25万は高すぎでは?と思われる方もいるかもしれません。

しかし人生には引越し、マイホームの購入、結婚といった突発的なイベントで大きな支出をする事もあると思います。

それらも考慮して平均値として割り出した値が25万円と考えれば、決して高くない数値です。

銀行の金利が低すぎる

「日本の銀行の金利は安すぎてお金が増えない」という言葉を耳にしたことがあるかもしれません。

現在の日本の銀行の普通金利の多くは0.001%です。

この金利がどれぐらいのお金になるかを、試しに100万円預金していた場合を例に計算してみると下記のようになります。

1,000,000円 x 0.00001(0.001%) = 10円

うまい棒1本分か…と頭に浮かんだ方がいるかもしれませんが、この金額に税が課されるので最終的に振り込まれる金額は9円になります。(うまい棒すら買えない…)

定期預金の利息シミュレーションは下記の楽天銀行のサイトから出来るので、気になる方はシミュレーションをしてみましょう。(期待はしないことをおすすめします)

インフレをすると口座のお金の価値は減っていく

インフレとはインフレーション(inflation)の略で物価の価格が上がることを意味します。

貯金はこのインフレにとても弱い資産でインフレの影響をもろに受けます。

例えば貯金が1,000円ありマクドナルドのチーズバーガーが1つ100円の時代であれば、チーズバーガーを10個購入することが出来ます。

しかしチーズバーガーの値段がインフレにより200円になってしまうと、購入出来るチーズバーガーの数も半分の5個になってしまいます。

このように同じ金額が預金口座にあったとしても、物価が上がると価値が下がっていきます。

投資は自己責任

この後の内容は投資を始めてみたいけど、お金があまり無いしなんか怖くて始められない…という方のために僕だったらこういう考えを持って投資を始めるというものになります。

投資はやり方を間違えると大きな損失を被ることもあります。

更にリスクが少なめな少額投資の場合でも元本割れのリスク、言い換えると「投資したお金が減っていく可能性」もあるので、投資をするかの最終判断はあくまで自己責任でお願いします。

投資初心者は少額投資から始めるのがおすすめ

貯金だけでは老後問題も解決出来ず、銀行口座にお金を預けていても金利は低く増えない、更にインフレするとお金の価値は減少する。

このトリプルパンチな状況を打開出来る可能性を秘めているのが投資です。

投資の方法は何通りもありますが、ここでは3つの購入方法とそれらが初心者に適しているかを解説します。

日本株は100株単位の購入が基本

海外の株は1株から購入するのが一般的ですが、日本の株は100株単位で購入するのが一般的な購入方法です。

有名企業の銘柄は1株で数千円を超えるものも多く、100株の購入となると数十万円を超えていきます。

- NTT(日本電信電話):285,100円(100株)

- 三井住友ファイナンシャルグループ:395,800円(100株)

- 三菱商事:293,500円(100株)

(表示価格は2021-05-17時点の株価)

1つの企業に多額の資金を投資すると、その企業が倒産してしまうと投資したお金が一気になくなるリスクがあります。

そのため投資は程よく資金を分散させて運用するのが良いとされています。

しかしこの100株単位で購入していくと方法だと、資金が少ないうちはどうしても偏りが出来てしまい、1つの企業に大きく依存する形となります。

そのため100株単位で購入する方法は、初めて投資をする方にはおすすめ出来ない投資方法です。

ミニ株で1株から購入して分散していく

100株単位の購入では分散力が弱くリスクが高いと説明しました。

それを解決する1つの方法が1株毎に株を購入出来るミニ株です。

このミニ株を購入出来る証券会社の例としては下記のようなものがあります。

- マネックス証券 – ワン株

- SBIネオモバイル証券 – S株

- auカブコム証券 – プチ株

そして最近ではこの購入方法を活用した、高配当株投資が流行っています。

企業によっては株の所持数に応じて配当金を出している企業があり、高配当株投資とはこの配当金を長期的にもらっていくことを目的とした投資方法です。

配当金を出している有名企業をいくつか紹介すると下記のような企業があります。

- 三菱UFJ銀行:1株626円、1株辺り25円の配当金

- オリックス:1株1,878円、1株辺り78円の配当金

- JR東日本(東日本旅客鉄道):1株 7,642円、1株辺り100円の配当金

(表示価格、配当金は2021-05-17時点のもの)

株価に対して配当金を多く出している企業、言い換えると利回りが高い企業には経営の危機に陥っていたり、成長があまり見込めない不人気な企業も多いです。

そのため闇雲にたくさん配当金を出しているところを買い漁るのは危険なので、きちんと企業の業績や財務状況を調査した上で投資をしていくと良いです。

以上をまとめると、ミニ株を活用した高配当株は自分で企業を調査して選んで購入する必要がありますが、下記の様なメリットがあります。

- 数百円程度から投資が可能でリスクを小さく出来る

- 複数銘柄に投資を行うことで分散も可能

- 配当金という定期的にお金が入ってくるマネーマシンを作る第一歩になる

もしあなたがこの高配当株投資を始めるのであれば、楽天証券などがおすすめです。

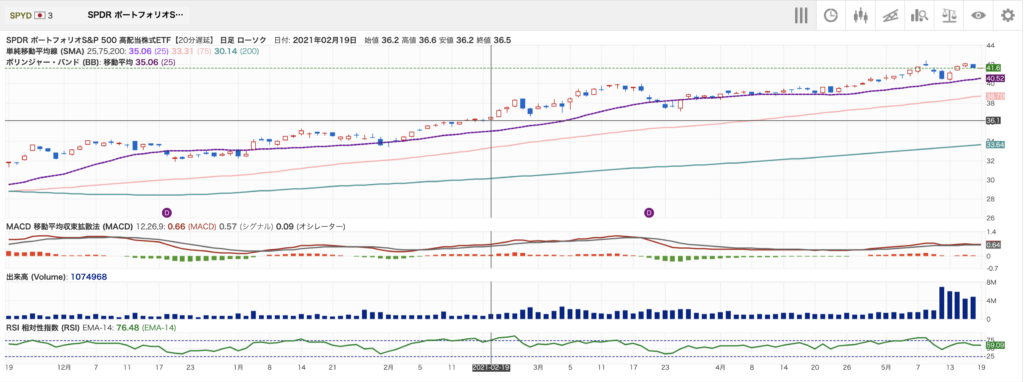

指数に投資…インデックス投資を行う

指数に投資…と聞くと少し難しそうに聞こえるかもしれませんが、簡単に言うと株の詰め合わせパックに投資をするイメージとなります。

詰め合わせパックの例としては下記のよなものがあります。

- 日経平均:日本の代表的な銘柄225社

- S&P500:GAFAを含む米国の代表的な500銘柄

- 全世界株式(オール・カントリー):日本を含む先進国および新興国の株式に投資

インデックス投資のファンドはいくつも種類があり、名称が似通ったものも多いので購入時には注意しましょう。

この指数へ投資(インデックス投資)をするメリットとして下記になります。

- 少額から投資が可能

- 分散投資が可能

- 投資のプロが運用してくれる

ここまでで解説した100株単位での投資、1株から購入出来るミニ株投資の良いところ取りですね。

しかし他の投資方法と比べて当然デメリットもあります。

- 運用してもらう手数料がかかる

- 自動で運用されていくので、退屈と感じるかもしれない

手数料がかかる

インデックス投資は投資のプロが株の詰め合わせパックの中身を定期的に入れ替えてれるので、その分の信託報酬をはじめ、合計3つの手数料がかかります。

- 販売手数料

- 信託報酬

- 信託財産留保額

投資の世界においては手数料を甘く見ると痛い目に合うので、インデックス投資を行う際にはこの手数料が出来る限り低い投資信託を選ぶのが鉄則です。

自動で運用されるので退屈

インデックス投資は株を購入するような感じで購入することができ、100円から投資を始めることが出来ます。

そして購入後はプロが運用してくれるので、分析にあまり時間を掛けられなかったり、苦手だからプロに任せておきたいという方にもおすすめです。

これは言い換えると、100株単位での購入やミニ株の購入とは違い、銘柄を分析する機会が極端に少ないので退屈に感じてしまう人もいます。

インデックス投資は初心者向き

インデックスファンドは「投資初心者はとりあえずこれを買うべき」と言うファンドがだいぶ絞られているので、どのファンドに対して投資を行うかも殆ど悩まずにすることができます。

ちなみに楽天証券で購入が可能な人気が高いインデックスファンドとしては下記の3つがあります。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全米株式インデックス・ファンド

これらのインデックスファンドはそれぞれ信託報酬を含む管理費用が0.1%前後と非常に安く、積立NISAを活用して購入が出来るというのも人気ポイントです。

以上の内容をまとめるとインデックス投資は下記の様な方に向いています。

- リスクを抑えつつ少額から投資を始めたい人

- 分析に時間をあまり掛けたくない、苦手な人

投資を始めるならSBIネオモバイルか楽天証券

ここまでの内容で投資は少額からでも始められて、分散させることでリスクも最小限に出来るというのを解説してきました。

最後にもしいま僕がこれから投資を始めるとしたらどこの証券会社で口座を開設するかというのをお伝えします。

高配当株ポートフォリオを構築するならSBIネオモバイル

もし僕が高配当株を購入して配当金生活を目指すのであれば、間違いなくSBIネオモバイルを選びます。

これは先にも述べたように、1ヶ月あたりの取引総額が50万円以下であれば手数料がほぼ有無料になるからです。

SBIネオモバイルの取引手数料は下記の様になっていて、月間の取引約定金額が50万円以下であればサービス利用料は220円になります。

| 月間の取引約定代金合計額 | サービス利用料 |

|---|---|

| 0円〜50万円以下 | 220円(税込) |

| 50万円超~300万円以下 | 1,100円(税込) |

| 300万円超~500万円以下 | 3,300円(税込) |

| 500万円超~1,000万円以下 | 5,500円(税込) |

| 以下、100万円ごとに1,100円(税込)が加算されます。(上限なし) | |

そしてSBIネオモバイル証券では毎月「期間固定Tポイント」が200ポイントが貯まるので、サービス利用料が220円掛かったとしても、大部分はポイントで返ってきている状態となります。

付与されたTポイントを活用して株を購入することも出来るのも嬉しいポイントですね。

注意点としては0円〜50万円のサービス利用料が220円となっているので、取引を行わない場合でも毎月220円は掛かります。

ただしこれは取引をしなくても毎月220円をサービス利用料として取られるぐらいなら、どこかの企業の株を購入してみようかな?と言う気持ちになれるというメリットもあります。

SBIネオモバイルは通常であれば本人確認の審査が2、3営業日程度で完了しますが、申込状況によってはそれ以上掛かる場合があります。

絶好の買い場の時に口座がまだ開設出来てないなんて事になってしまったら非常にもったいないので口座開設はお早めに。

インデックス投資を始めるなら楽天証券

プロが運用するリスク分散されたインデックス投資を始めるなら楽天証券がおすすめです。

楽天証券を活用するメリットは下記になります。

- 手数料が安い(選択するコースに依存)

- 楽天ポイントで投資が出来る

- 初心者にも使いやすい分析ツール

手数料にはいくつかコースが存在しますが、どれを選んでも業界最低水準となっています。

詳細については下記のページを御覧ください。

また楽天証券の大きな特徴として、楽天ポイントで投資が出来るというのがあります。

もしあなたが楽天経済圏の方であれば、お買い物や他サービスの利用で貯まったポイントを投資に使えるメリットがあります。

また初心者の方にも使いやすい分析ツールも豊富で、全て無料で使えるというのも嬉しいポイントです。

ただしSBIネオモバイルなどで購入出来るミニ株を購入する事は出来ないので、高配当株ポートフォリオを構築して配当金生活を目指す場合はおすすめできないので注意しましょう。

楽天証券

楽天証券

Coincheck

Coincheck

SBI証券

SBI証券