出前館(2484)の2021年8月期 第3四半期決算が2021年6月25日に公式ホームページにて公開されました。

今回の記事ではその決算書の情報を元に個人的な見解を入れつつ、今後の見通しについてまとめています。

最後には出前館の株をポートフォリオに組み込むべきかも記載しているので、ぜひ最後まで御覧ください。

出前館 2021年8月期 第3四半期決算の数値

連結経営成績 (累計)

(%表示は、対前年同四半期増減率)

(▲はマイナス)

| 2019/9/1~2020/5/31 | 2020/9/1~2021/5/31 | |

|---|---|---|

| 売上高 | 68億2200万円 (40.8%) | 184億9300万円 (171%) |

| 営業利益 | ▲16億800万円 | ▲129億700万円 |

| 経常利益 | ▲19億1700万円 | ▲128億8900万円 |

| 当期純利益 | ▲18億7700万円 | ▲147億3400万円 |

1株辺り純利益 (EPS)

(▲はマイナス)

| 1株辺り四半期純利益 | |

|---|---|

| 2020年8月期第3四半期 | ▲40.15円 |

| 2021年8月期第3四半期 | ▲179.22円 |

連結財政状態

| 総資産 | 純資産 | 自己資本比率 | |

|---|---|---|---|

| 2020年8月期 | 359億8500万円 | 284億7900万円 | 79.1% |

| 2021年8月期 第3四半期 | 257億3800万円 | 139億2700万円 | 53.3% |

業績予想の修正

(▲はマイナス)

| 開始項目 | 期初予想 | 修正金額 | 差分 |

|---|---|---|---|

| 流通取引総額 | 1,600億円 | 1,600億円 | 差分無し |

| 売上高 | 280億円 | 290億円 | +10億円 |

| 営業利益 | ▲130億円 | ▲190億円 | ▲60億円 |

| 経常利益 | ▲130億円 | ▲190億円 | ▲60億円 |

| 当期純利益 | ▲130億円 | ▲215億円 | ▲85億円 |

売上高はシェアリングデリバリー配達件数の増加により予想よりも微増する見込みですが、利益については当初の想定よりも大幅なマイナスになる見込み。

ユーザー・配達員の囲い込みや設備投資を積極的に行っているためとは言え、流石にこのマイナスは大きすぎなのでは?と不安の声も多いです。

ちなみに最近SNSでも出前館のクーポンを頻繁に見かける様になったので、認知度の向上の部分に関してはある程度の成功はしているように思います。

主要KPIは大幅な伸長を続ける

上記は決算説明会資料 p.4のグラフになります。

利益が大幅なマイナスではありますが、主要KPIはどれもかなり好調で各数値を順調に伸ばしているのが分かります。

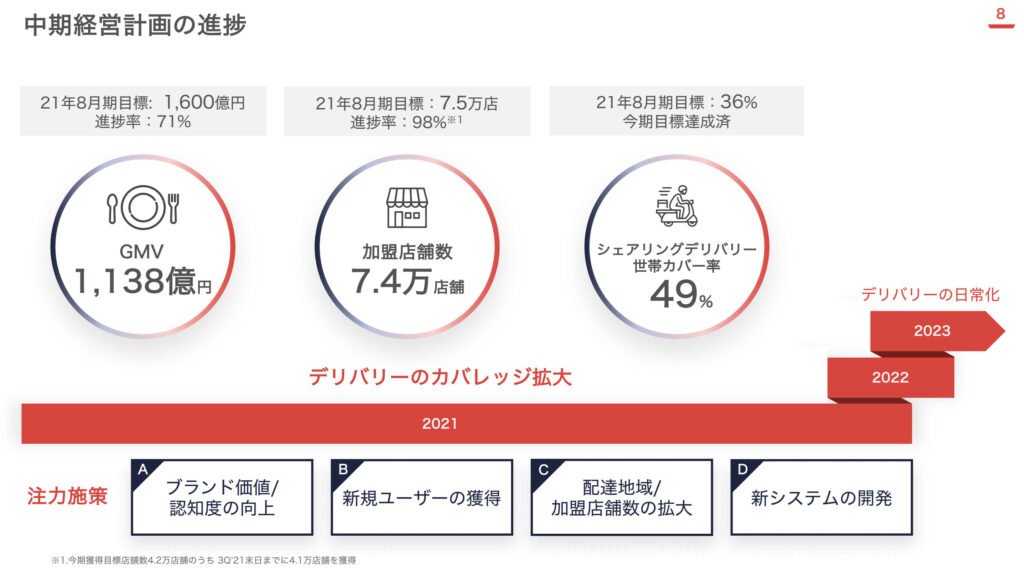

中長期計画の進捗は順調

上記は決算説明会資料 p.8に掲載されている中長期計画の進捗状況です。

GMV(流通取引総額)は3Qが終わった時点で71%なので達成出来るかは微妙なラインとなっています。

しかし加盟店舗数は3Q時点で目標の98%を達成、シェアリングデリバリー世帯カバー率は既に達成済みという状況。

今後の出前館は黒字転換出来るのか

第3四半期の決算は赤字だらけでボロボロという結果になりました。

そしてここで一番気になるのは、今後出前館は黒字転換出来るのかだと思います。

3Q単体で見ると売上総利益は36億7700万円、販管費は81億9600万円。

営業利益は売上総利益から販管費を引いて求めることが出来るので、45億1900万円の赤字という結果になります。

そして今回の販管費の内訳を見ると下記の様になっています。

人件費には配達員や本社で働く方の給料などが含まれているので、早々減らすことは出来ず、むしろ今後も増えていくのではと推測されます。

そうなると広告宣伝費とその他の合計55億9000万円が気になるところですが、ライバル企業も増えてきているので広告費を減らすとユーザーの囲い込みが弱くなる懸念がありそうです。

また最近頻繁に発行されているクーポンは出前館がユーザーの囲い込みの一環として行っている事であるため、ユーザーがクーポンを使えば使うほど出前館の赤字が拡大することも予想されます。

以上をまとめると下記のようになります。

- 人件費の削減は難しそう

- ユーザーの囲い込みのために広告費は下げられない

- ユーザーがクーポンを使えば使うほど赤字が拡大されると予想

他のデリバリーを主軸とする企業と比較して、出前館を利用する大きなメリットが出てこない限り厳しい状況が続きそうです。

ポートフォリオに入れるのはありか

最後に今の出前館をポートフォリオに入れるのはありかについてまとめます。

先に結論を書くと、いまは「do nothing」で買い増しをしたり、ポートフォリオに組み込まないのが得策だと考えています。

ファンダメンタル分析

オーダー数、加盟店舗数、アクティブユーザー数を順調に伸ばしている出前館ですが、経済指標を見る限りだと、出前館はかなり厳しい状況の様に見えます。

第3四半期の決算では総資産・純資産・自己資本比率(ROE)は全て20%以上の大幅な減少。

業績予想も当初の予定より更に赤字拡大に修正。

これらの赤字が直ぐに黒字転換するための戦略も現状は無いように見えるので、暫くは苦しい状態が続きそうです。

テクニカル分析

上記のグラフは2021年6月29日の夜の出前館のチャートになります。

第3四半期の決算が出たのが2021年6月25日(金)なので、28日の窓を開けた大きな下落は決算の数値による影響だと推測されます。

また2021年6月29日のチャートは相場の転換ポイントと言われる「十字線」で終わっています。

しかし28日の出来高を見る限りだとかなり強い売り傾向にあり、更にトレンドの傾向を見るのによく使われるMACDも下落トレンドに入っています。

明日以降の株価チャート次第では上昇トレンドになる可能性は0ではありませんが、テクニカル分析で見る限りだと上昇トレンドになる可能性はかなり低そうです。

配当金・株主優待目当てで買うのはありか

出前館(2484)は8月を期末決算としており、株主優待は2月と8月の年2回あります。

100株持っていれば3,000円の優待券がもらえるので、現在の株価1550円で考えると利回りは2%弱となります。

また出前館は「継続的かつ安定的に利益還元を図ることを基本方針と位置付けする」と言っており、配当性向30%を目安とする配当金も出しています。

ただし2020年は赤字だったために減配され0円に、そして恐らく2021年も赤字で終わる見込みなので配当金は出ないと推測されます。

以上を踏まえると配当金や株主優待目当てで購入するにしても、今はそのタイミングではないと言えます。

少しでも記事が良いなと思ったら下記のボタンをポチッとして応援お願いします✨

楽天証券

楽天証券

Coincheck

Coincheck

SBI証券

SBI証券